6月12日,中国证券业协会(以下简称“中证协”)发布关于修改《证券公司债券业务执业质量评价办法》(以下简称《评价办法》)的决定,自公布之日起施行。此次新规的出台,旨在进一步提升证券公司在债券承销与受托管理业务中的内控管理、执业质量与服务能力,推动证券行业更好地服务国家战略和实体经济的绿色可持续发展。

受访专家认为,从“量”的角度来看,当前流动性合理充裕,银行对央行“补水”需求偏低,央行缩量续作MLF或意在避免资金沉淀空转。从“价”的角度看,当前MLF利率调降受到银行净息差、人民币汇率等因素掣肘。随着银行业规范“手工补息”等影响逐渐减少,央行在下半年实施降准、降息的政策空间也将逐步打开。

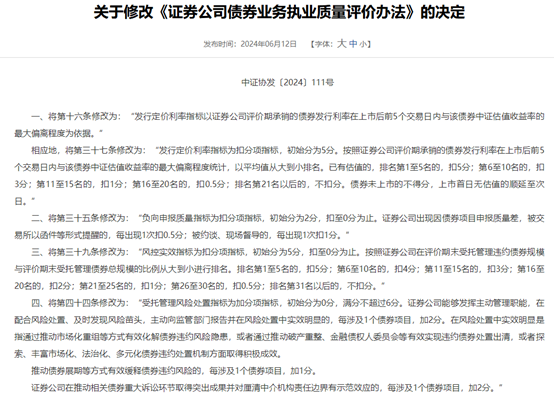

评价指标扣分力度加大,风控能力成为重点考察对象

在本次修订中,中证协对债券业务执业质量评价的多个指标进行了调整。其中,负向申报质量指标作为扣分项,根据情况每次扣0.5分或1分,比原来的扣分标准更加精细化;风控实效指标的考察对象从排名前20的证券公司扩大至前30名,且扣分力度也有所增加。这意味着,证券公司在债券业务中的风险管控能力,将成为评价体系的重中之重。

同时,作为加分项的受托管理风险处置指标,满分值也由不超过8分调整为不超过6分。这一变化凸显了中证协对证券公司受托管理能力的更高要求和期许。

服务国家战略加分力度加码,绿色科技债成新宠

为贯彻落实2023年中央金融工作会议精神,中证协在服务能力指标的评分中,适度提升了证券公司承销绿色及低碳转型债、科技创新债的加分分值,并相应调降其他分项的加分分值。这一举措旨在激励证券公司通过承销绿色债券和科技创新债券,助力实体经济实现绿色可持续的高质量发展,积极服务国家战略。

可以预见,在新规的引导下,证券公司将更加关注绿色低碳、科技创新等领域的债券承销业务,通过金融之力为经济转型和产业升级赋能。

总的来看,此次《证券公司债券业务执业质量评价办法》的修订,是中证协推动证券行业高质量发展,提升证券公司专业能力和服务水平的重要举措。新规既强调了风险管理的重要性,又引导证券公司将更多资源投向绿色金融、科技金融等服务国家战略的关键领域,对于证券行业乃至资本市场的长远发展具有重要意义。

关键词阅读:证券期货上市公司股票